不動産投資ローンと住宅ローンには、違いがあるの?

不動産投資ローンと住宅ローンは併用できるの?

などのあなたの疑問や悩みを解決します。

似ている様に思えるかもしれませんが、

「不動産投資ローン」と「住宅ローン」は、まったく別の融資制度となります。

そもそも、ローンの目的から違います。

そこで今回は、

「不動産投資ローン」と「住宅ローン」相違点や併用方法についてご紹介します。

不動産投資ローンと住宅ローン!6つの相違点

不動産投資ローンと住宅ローンは、違いがあるの?

というあなたの疑問に答えます。

まず、2つのローンの目的の違いから説明しますね。

「住宅ローン」は、自宅の購入や増改築に充てるため、自宅として利用する物件にのみ適用されます。

そして、「不動産投資ローン」は、

家賃収入を得るための収益用不動産を購入するためのローンとなります。

ですから、収益が目的の不動産を購入する場合には、金利の低い「住宅ローン」ではなく、「不動産投資ローン」を組む必要があるのです。

そのため、

住宅ローンで投資用不動産の購入費用にあてることは、重大な契約違反となりますから気を付けてくださいね。

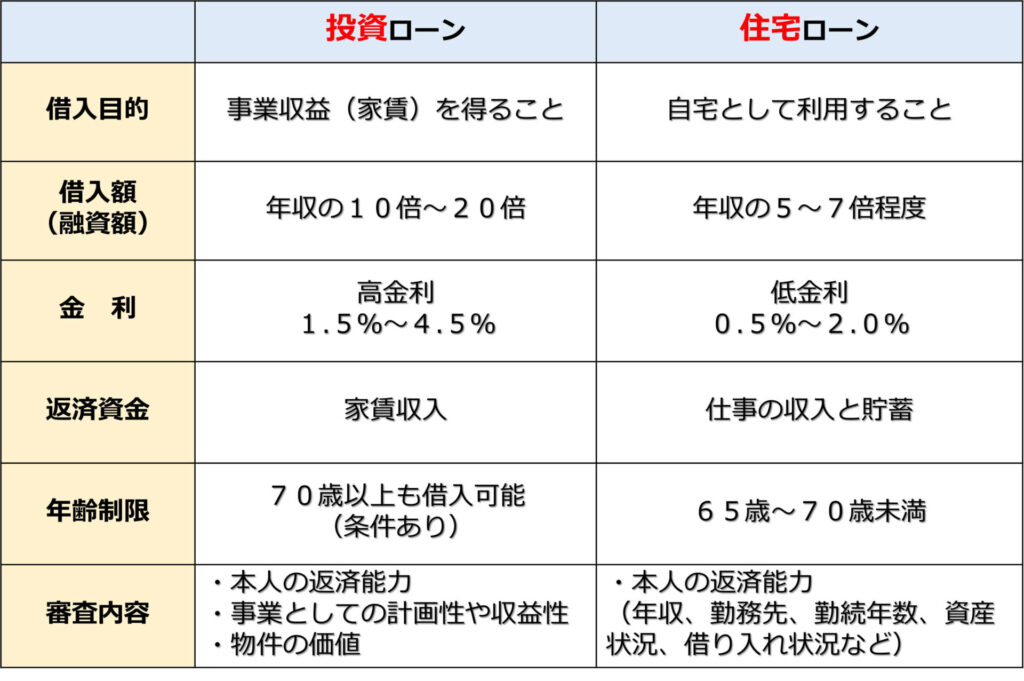

相違点については、

大きなポイントの6つを表にしましたのでご覧ください。

なお、「不動産投資」については、

別に記事を書いていますのでこちらを参考にしてください。

⇒『【不動産投資】今昔物語!失敗する理由を知って将来を予想』

不動産投資ローンと住宅ローンは併用できるのか?

不動産投資ローンを組んでいても、住宅ローンは組めるの?

というあなたの疑問に答えます。

結論は、組めます!

不動産投資ローンと住宅ローンを併用することは可能です。

しかしながら、

一方のローンを組んでいることが、他方に影響を及ぼすことを考える必要があります。

通常の金融機関は、年収に占める年間返済額の割合を「不動産収入と給与収入とを合算」して考える場合があるからです。

例えば、

先に「不動産投資ローン」を組んでいたとしますね。

もし、マンション経営に100万円の赤字がある場合は、たとえ1,000万円の給与収入があったとしても、赤字分の100万円を引いて、収入が900万円と判断される可能性があります。

逆に、不動産投資で得た収入を年収に加味できる場合もあり、住宅ローンの借入先によっては、借入可能額が大きくなる可能性もあります。

また、「住宅ローン」を先に組んでいる場合は、住宅ローンの残債分を差し引いた金額しか不動産投資ローンが融資されない可能性もあるのです。

ローン併用時の注意点は?

不動産投資ローンと住宅ローンを併用はできることがわかりましたが、ローン併用時の注意点はあるのでしょうか?

注意点は、1つだけで、

どちらのローンを先に組むか?

が非常に重要なポイントとなります。

先にローンを組むメリットをそれぞれ見ていきましょう。

先に「不動産投資ローン」を組むメリット

一般的には、

先に「不動産投資ローン」を組む方が、メリットが大きいと言われています。

実は、住宅ローンの上限額は年収の約7倍と言われていますから、2つのローンをあわせてもこの金額内であれば融資が期待できます。

例えば、年収が1000万円の場合、

の融資が下りる可能性があります。

そこで、先に2,000万円のマンション投資ローンを組んでいたとしましょう。

家賃が10万円であれば、年間収入が120万円プラスとなりますね。

個人の属性評価が上がることで、余裕で5,000万円の住宅ローンの融資を受ける可能性が高まることになります。

先に「住宅ローン」を組むメリット

先ほど、住宅ローンよりも不動産投資ローンを先に組んだ方が、メリットが大きいという説明をしました。

しかし、人によっては、自身の住宅を持つことを最も重要視している方もいることでしょう。

「不動産投資による不労収入や節税もできればいいな…」

くらいの気持ちの方においては、住宅ローンを先に組んだ方が良いでしょう。

なぜなら、融資額は決まっていますから。

不動産投資ローンの残債が影響することで、

自分が希望するマイホームを買えるだけの融資が下りなかったら意味がありませんからね。

ライフプランの重要性

不動産投資ローンと住宅ローンを併用することは可能であることや

ローン併用時の注意点である、どちらのローンを先に組むか?

についても説明しました。

大切なことは、不動産で無理をしてご自身の一度の人生を失敗しないことです。

現役中は余裕があり、老後も安心できるライフプランを築いて頂きたいと思います。

確かに、

老後に家賃収入の入る不動産投資はメリットがあります。

ただし、不動産投資が赤字になると、自己資金や個人の年収からローン返済を補うことになってしまいます。

更に、不動産投資の悪化により、最悪の場合、2つのローン返済が共に滞るという事態も考えられますから…

そのため、

信頼できる不動産会社や金融機関などのパートナーに相談し、ライフプランをシュミレーションしておくことが重要です。

まとめ

今回は、

『不動産投資ローンと住宅ローン!6つの違い及び併用はできるのか?』

と題しまして、

「不動産投資ローンと住宅ローンには、違いがあるの?」

「不動産投資ローンと住宅ローンは併用できるの?」

などの疑問や悩みに答えました。

「不動産投資ローン」と「住宅ローン」の最も大きな違いは、

『目的』にありました。

「住宅ローン」は、自宅の購入や増改築に充てるためのもので、「不動産投資ローン」は、家賃収入を得るための収益用のものでした。

その他にも、

借入額、金利、返済資金、年齢制限、審査内容の6つの違いを説明しました。

また、2つのローンは併用できるの?という疑問に向けて、

併用することは可能であるけれど、ローン併用時には、

どちらのローンを先に組むか?

についても注意点があり、それぞれのメリットについて説明しました。

さらに、

2つのローンは併用できるけど、

不動産で無理をして、ご自身の一度の人生を失敗しないことが大切で、そのためには、ライフプランをシュミレーションしておくことが重要だと締めました。