アパートやマンションの大家さんになることで家賃収入が入り、不労所得を得ることができる不動産投資!

知名度が高く利便性があるエリアの物件に不動産投資をすれば、将来に渡って大きな利益が見込めます。

そこで今回は、

「不動産投資は、メリットばかりなの?」

「不動産投資のデメリットには何があるの?」

「リスク解決のための方法はあるのかな?」

などのあなたの疑問や悩みを解消します。

事実、不動産投資はメリットばかりでは無く、デメリットも存在します!

そこで、不動産会社に6年勤務している私が、初心者の方にもわかりやすく解説します。

最後まで読んで頂くことで、デメリットがわかるだけではなく、いかにすればリスクを解決できるかが理解できます。

不動産投資の5つのデメリット

貯金していてもお金が増えない時代だからこそ、いろいろ分散投資することが重要であることは各種メディアを通じてわかってはいますね。

「不動産投資」は、株やFXに比較するとリターンは大きなわけではありませんが、リスクも比較的に低い投資案件となります。

家賃収入が入り、不労所得を得ることができる不動産投資ですが、不動産投資には次の5つの大きなデメリット、つまりリスクがあります。

②家賃滞納リスク

③不動産価値下落リスク

④金利上昇リスク

⑤災害(地震・火災)リスク

実はこの他にも、

・修繕リスク

なども挙げられますが、今回は比較的可能性の高い5つのリスクに焦点を当てていますので除きますね。

それでは、一つ一つ見ていきましょう。

①空室リスク

「空室リスク」とは、

所有した物件の借り手が付かないため、家賃収入が入ら無いというリスクです。

入居者は、いつかは退去しますから、

空室リスクを100%回避することはできません。

そもそも、

不動産投資の目的は、家賃収入で運用することです。

ですから、

「空室」は、最大のリスクとなります。

次の入居者が入らない場合は、オーナー自身が家賃を支払うことになりますから、何カ月も入居者が無いと相当な痛手ですね。

②家賃滞納リスク

「家賃滞納リスク」とは、

入居者が家賃を払えなくなって、滞納するというリスクのことです。

日本では、例えば、

コロナ禍の影響を受けて会社が倒産した場合などが考えられますが、「家賃滞納リスク」が発生する確率はそれほど高くはありません。

入居者のほとんどの方々は、

きちんと家賃を支払うという責任感があるからですね。

しかし、

もしも家賃滞納が起こるとトラブルに発展してしまうケースがあります。

なぜなら、

入居者の権利は、『借地借家法』で手厚くガードされているからです。

『借地借家法』で守られているため、

家賃滞納者をオーナーの権限で退去させることは困難です。

ですから、

さらなる家賃滞納が生じたり、立ち退き交渉のための無駄な時間・手間などが発生したりします。

さらに、最悪な場合、

入居者が夜逃げしてしまうリスクも無いとは言えません。

③不動産価値下落リスク

現在はバブル期の様なキャピタルゲイン、

つまり、「購入価格より売却価格が高いために利益を得ることができる」ということを期待できなくなりました。

一般的に言えることは、

不動産住宅は築年数が経過して、老朽化が進むほど価値が下がるということです。

そのため、

住宅の売却価格は、通常、購入価格より安くなり、「不動産価値下落リスク」となります。

しかし、必ずしも、

「築年数の経過」と「物件価格の低下」

がイコールとなるわけではありません。

④金利上昇リスク

低金利政策が続いている現在は、

急激な金利上昇が無い分、まだ安心できますね。

しかし、

低金利政策が終わって金利が上昇した場合は、ローン返済額が増えてしまうリスクが高まります。

これを「金利上昇リスク」といいます。

さて、不動産投資のローンを組む際は、

「固定金利」と「変動金利」とのどちらかを選択することになりますが、低金利政策の場合には、半年ごとに見直しがあったとしても急激な金利上昇の可能性は低いですから、「変動金利」が有利ですね。

でも逆に、金利がどんどん上がった場合は、長期先を見通すと「固定金利」の方が有利となります。

リスクヘッジは後ほど説明しますね。

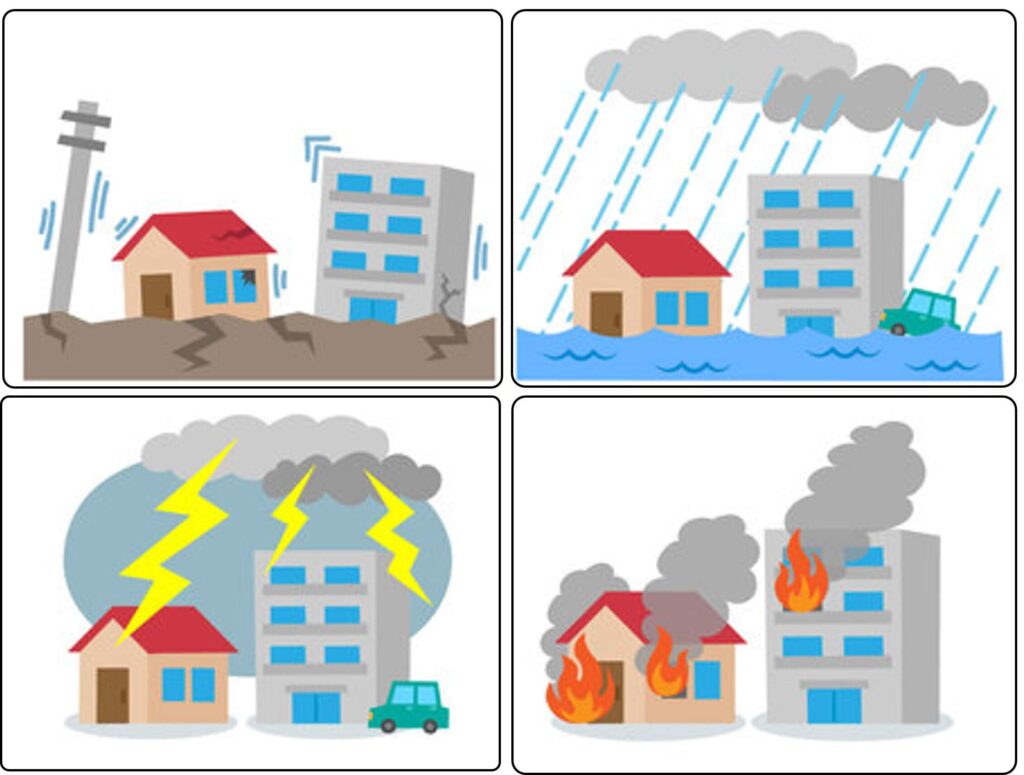

⑤災害(地震・火災)リスク

「災害リスク」とは、

地震や火災という天災が起きることで不動産価値が低下するリスクのことをいいます。

阪神淡路大震災や東日本大震災の様に大規模な天災が起きているわけですから、正直に、災害は避けられるものではありません。

特に、地震大国の日本では、「災害リスク」を視野に入れることは大事です。

不動産投資のリスク解決方法

それでは、

不動産投資おけるそれぞれのリスク解決方法を説明します。

①空室リスクの解決方法3つ

「空室リスク」は、完全に解決できませんが、

・退去から入居までの間隔を狭めること

はできます。

さて、

「空室リスク」を避けるためにはどうすればよいのでしょうか?

✅賃貸管理会社の選択

✅賃貸保証契約を結ぶ

以上、大きく3つを挙げることができます。

それぞれを、わかりやすく説明しますね。

好立地な物件を選ぶ

不動産投資は、「立地」が大きく影響します。

もし、あなたが部屋を借りるとしたら、

・物件が古くて汚い

・治安が悪くイメージが良くない

・近くにスーパーやコンビニが無い

などという所に住みたいと思うでしょうか?

しかも、家賃が高いと感じる物件でしたら最悪ですね。

逆に、

「この物件なら、自分が住みたい!」

という好立地で魅力的な物件でしたらリスクは大きく減らせるはずです。

ですから、

物件購入の段階から長期的に入居が見込める立地の物件を選ぶことは大事ですね。

賃貸管理会社の選択

「賃貸管理会社」は、数多く存在しますが、

入居者募集業務に強い、連絡も密にしてくれる賃貸管理会社を選択することが重要です。

なぜなら、空室になった場合に

だらだらと次の入居者が入らない場合、オーナー自身が家賃(ローン)を支払う必要が生じてしまうからです。

なお、

賃貸管理会社とは、簡単にいいますと不動産の管理業務を行う会社のことです。

そして、不動産管理会社の業務は、

オーナーから委託された不動産の入居者の管理から建物管理に至るまで幅広いわけです。

入居者管理の業務の中には、

空室が出た際の入居者募集があります。

ですから、

入居者募集業務に強い「賃貸管理会社」であれば、たとえ空室になったとしても数週間から1ヶ月で次の入居者を募集してくれますが、入居者募集業務が弱い場合は、数ヶ月も家賃の支払う可能性があるのです。

また、連絡も密にしてくれる賃貸管理会社であれば、もしも1ヶ月以上入居者の募集がなければ、「賃料を下げる」という提案もあるかもしれません。

なぜなら、

周りの物件と比較して、少しでも安価であれば入居者が付きやすくなるからですね。

入居者募集業務に強く、そして、

連絡も密にしてくれる賃貸管理会社を選択することは重要なファクターですね。

賃貸保証契約を結ぶ

「賃貸保証契約」とは、

入居者が何らかの事情により家賃が払えなくなったときでも、家賃が支払われるという契約です。

オーナーとしては、賃貸が保証されるため、

空室の場合でも家賃を支払うことがなくなり、確実に収入が約束される様になります。

『サブリース契約』という言い方もされます。

しかしながら、当然のことですが、

100%家賃が支払われるわけではなく、約80~85%の保障となりますのでご注意くださいね。

②家賃滞納リスクの解決方法3つ

「家賃滞納リスク」を完全に無くすことはできません。

そのため、

「もしも家賃滞納が発生した場合は、どう被害を少なくするか」

ということを検討しておくことが大事です。

具体的には、

次のような3つの軽減対策が挙げられます。

✅家賃保証会社への加入条件

✅定期借家契約する

では、簡単に説明します。

家賃滞納に迅速に対応

家賃の滞納に関しては、

「管理会社」に対応してもらうのが一番良い方法です。

オーナー自身が家賃滞納者と交渉するとトラブルの原因になりかねませんからね。

家賃滞納が生じた際にも、金銭的な補償をしてくれる管理会社もありますので、サービスが充実している管理会社を選ぶ事でリスクヘッジできます。

家賃保証会社への加入条件

以前は契約時に「連帯保証人」を立てることが一般的でしたが、昨今では「家賃保証会社」に加入することを契約の条件とする管理会社やオーナーが多くなっています。

なぜなら、

管理会社やオーナーからすると借主が家賃等を滞納しても確実に回収することができるからです。

家賃保証会社の審査をクリアした入居希望者にのみに入居してもらうことで、「家賃滞納リスク」は確実に軽減できますね。

支払いをするのは、「賃貸保証会社」です。

賃貸保証会社を利用するかどうかは、通常、オーナーが決めることになります。

定期借家契約する

「定期借家契約」とは、契約期間を定めて借家契約することです。

期間満了時には、契約を終了させられるため、家賃滞納者にはそのまま退去を求めることができます。

しかし、注意も必要です!

なぜなら、

「定期借家契約」は、普通借家契約より家賃が安くなるというデメリットがあるからです。

③不動産価値下落リスクの解決方法2つ

小規模修繕や大規模修繕で物件を維持・管理することで、物件の価格を維持したり、上昇したりする可能性もあります。

そして、「不動産価値下落」は、

売却時に高く売れることで大きくリスクヘッジできます。

家賃収入を上げられたとしても、売却益が少なく最終的な収支が赤字になっては不動産投資は失敗です。

「価格変動リスク」に対する解決方法は、

✅売却時期の検討

などの対策が挙げられます。

物件の資産価値を維持する

築年数が経過しても、物件がきちんと管理されている場合、周囲の管理状態が悪い物件と比較すると価格低下が抑えられます。

そのためには、

普段からの小規模修繕や約10年毎の大規模修繕をすることが重要です。

物件の価格を維持するだけでなく、価格上昇の可能性もありますから…

売却時期の検討

基本的に、景気が上向きになると不動産価格も上昇する傾向があります。

そのため、

売却価格が購入価格より高くなることもありますから、売却時期となります。

逆に景気後退が予想される場合には、

不動産価格が安く前に売却することでリスクを回避できます。

ですから、

家賃収入を得ることも大切ですが、

売却時期を検討することはとても重要なリスクヘッジとなります。

④金利上昇リスクの解決方法

「金利上昇リスク」を抑えるにはどうすればよいのでしょうか?

金利が上昇すればローン返済額が増えてしまいますから、低金利であることがオーナーにとっては嬉しいことですね。

しかしながら、

金利が上昇することへの解決策が無いわけではありません。

まず、不動産会社を選ぶ際は、

たくさんの金融機関と提携しているところを選びましょう。

なぜなら、

多くの金融会社を比較することで、メリットが明確になり、金利と内容で納得がいくローンを組むことができる様になるからです。

そして、不動産投資ローンの方が、一般の住宅ローンより金利は高いです。

しかしながら、

不動産会社が金融機関と連携している場合、優遇金利で貸し付けを行ってくれることもあります。

現在でも「変動金利」は、金融機関により1.7%から2.3%くらいまで差がありますので注意してくださいね。

そして、

金利がどんどん上がる場合は、変動金利より「固定金利」の方が有利となります。

以上が、ローンにおける金利上昇のリスクヘッジになります。

⑤災害(地震・火災)リスクの解決方法3つ

地震や火災という災害は、予想して避けられるものではありませんが、リスクヘッジすることはできます。

「災害リスク」に対する解決方法は、

次のような3つの対策が挙げられます。

✅地震保険に加入

✅複数物件の運用はエリアを分散

では、簡単に説明します。

地震発生が少ない地域で「新耐震基準」の物件を選択

そもそも日本は、地震の多い国です。

「地震リスク」を減らすためには、

地震発生が比較的に少ない地域で、地盤がしっかりしたエリアの物件を選定することが重要です。

地盤については、

「表層地盤のゆれやすさ全国マップ」

で確認できます。

地震防災対策を取る上での参考にして頂きたいので、リンク先を載せておきます。

長期評価 : http://www.jishin.go.jp/main/p_hyoka02.htm

都市圏活断層図 : http://www1.gsi.go.jp/geowww/bousai/menu.html

内閣府がまとめているので信用できますね。

また、「新耐震基準」を満たした物件を選ぶことが重要です。

東日本大震災でも実証されましたが、

「新耐震基準」に基づき1981年以降に建てられた物件なら地震被害を軽減させることができます。

地震保険に加入

万が一に備え、「地震保険に加入」しておくことはとても重要なことです。

なぜなら、

不動産運用は長期になるため、いつの時点で地震に遭遇するか否かは、はかり知れないからです。

「地震・火災保険」へ加入しておくことが、

最も安心できるリスクヘッジとなります。

複数物件の運用はエリアを分散

不動産運用は、1物件だけではなく2物件以上を投資運用されている方も多くいます。

複数の物件に投資する場合は、東京と福岡などの様にエリアを分散させることが大切です。

地域分散させることで、

1物件が被害を受けたとしても、他の物件からの収入があれば安心できますからね。

さらに、物件の地域分散させることは、

家賃低下リスク、価格変動リスクにも効果があります。

ですから、

2物件以上の不動産運用する場合、是非とも考慮して欲しい注意点となります。

『物件の地域分散』を説明してくれる不動産会社は少ないかもしれませんが、説明があれば信頼できるファクターとなり得ます。

まとめ

今回は、

『【3分でわかる】不動産投資の5つのデメリットとリスク解決方法』

と題しまして、不動産会社に6年勤務している私が、

「不動産投資は、メリットばかりなの?」

「不動産投資のデメリットには何があるの?」

「リスク解決のための方法はあるのかな?」

などのあなたの疑問や悩みにわかりやすく解説しました。

事実、不動産投資はメリットばかりでは無く、比較的可能性の高い、次の5つのデメリット、つまりリスクがありました。

②家賃滞納リスク

③不動産価値下落リスク

④金利上昇リスク

⑤災害(地震・火災)リスク

リスクを理解して、いかにすればリスクを解決できるかを、それぞれのリスクに対して解決方法を説明しました。

そもそも日本は、地震の多い国です。

万が一のためにも、しっかりとリスクとリスクヘッジを理解して、長期の不動産運用をしていきましょう。