「住宅ローン」を利用すると、毎月決められた額の返済を続けることになり、最長で35年間も続きます。

ですから、30歳から始めた方は65歳まで、住宅ローンの返済が続くことになります。

40歳から始めた方は75歳まで、45歳から始めた方は80歳まで続くわけです。

そのため、

「返済期間を短くしたい」

「毎月の返済額を減らしたい!」

と誰でも思うことでしょう。

そこで、

老後にゆとりを持たせるための方法の

【繰り上げ返済】について解説します。

繰り上げ返済にも2種類がありますので、それぞれの特徴を知って、住宅ローンを損をしない方法で返済しましょうね。

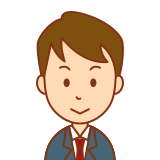

【繰り上げ返済】とは?

「繰り上げ返済」とは、

毎月のローン返済支払とは別に、借入額の一部(あるいは全額)を自己資金を支払ってローン返済に充てることです。

通常のローン返済には、返済額に多くの利息分が含まれているわけです。

しかしながら、

繰り上げ返済の場合は、返済分が全て「元金の返済」に充てられます。

ですから、支払う利息分を軽減することができます。

【繰り上げ返済】の2つの種類

【繰り上げ返済】には、

「期間短縮型」と「返済額軽減型」があります。

では、

「繰り上げ返済」の2種類について説明しますので、それぞれの特徴を理解しましょう。

「期間短縮型」とは

ローン返済の「期間短縮型」とは、

残りの返済期間を短くする繰り上げ返済のことです。

毎月の返済額は変わりませんが、「返済額軽減型」よりも利息の軽減効果が大きい返済方法です。

たとえば、

「できるだけ定年前に返済を終えたい」

「年金は、老後の生活資金だけに使いたい」

と思っている方には、返済期間短縮型の繰り上げ返済はおすすめの方法といえます。

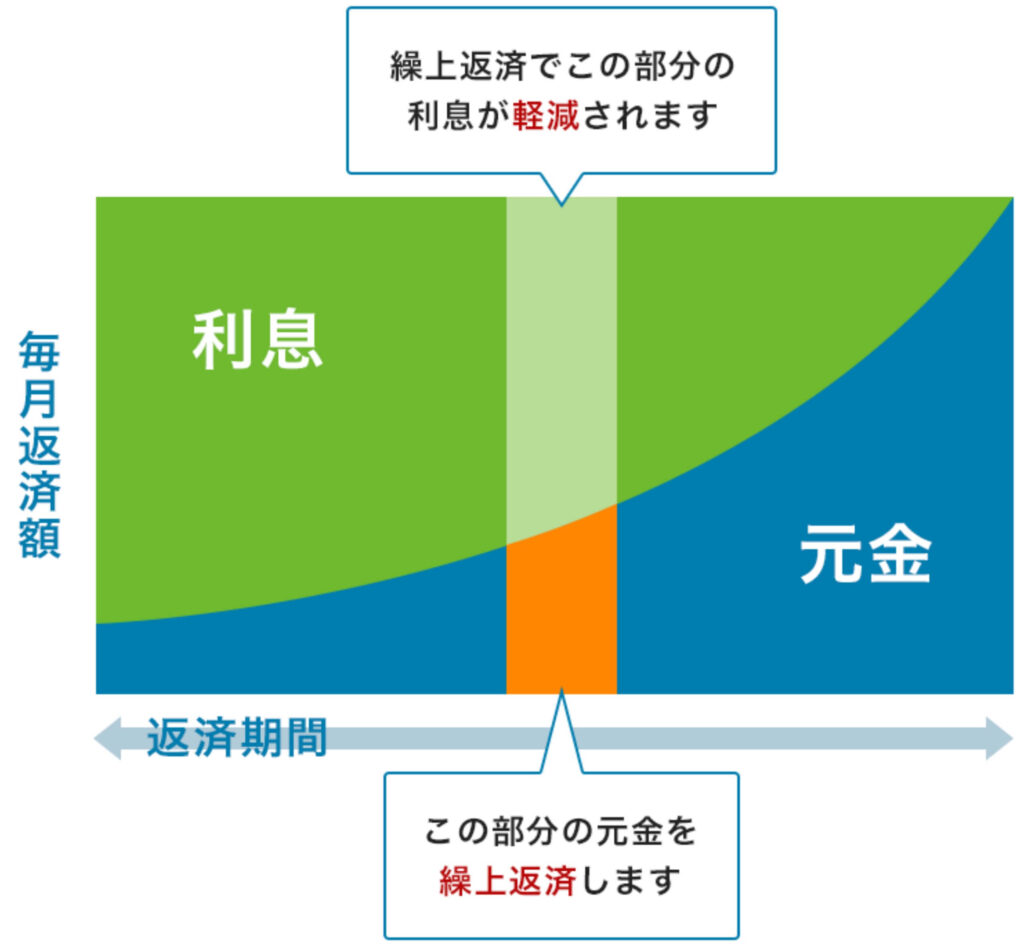

「返済額軽減型」とは

ローン返済の「返済額軽減型」とは、

毎月の返済額を抑える繰り上げ返済のことです。

「返済期間」は変わりませんが、

繰り上げ返済をした翌月には返済額が少なくなるため、効果が実感できる方法といえます。

たとえば、

「子どもの教育費に備えて家計を見直したい」

「転職や産休などで収入が一時的に減るため、返済を少なくしたい」

という方には、おすすめの方法といえます。

「期間短縮型」と「返済額軽減型」の返済比較

「期間短縮型」と「返済額軽減型」のメリットとデメリットを復習してみましょう。

「返済期間短縮型」は、

期間は短縮できるが、返済額は変わらない!

「返済額軽減型」は、

返済額は少なくできるが、期間は変わらない!

といずれも一長一短あります。

そこで、「繰り上げ返済」を以下の条件で借り入れた住宅ローンの場合で、比較してみますね。

・借入金額:3,000万円

・返済期間:35年

・金利:1.4%(全期間固定金利)

・ボーナス払い:なし

・ローン開始 2022年10月

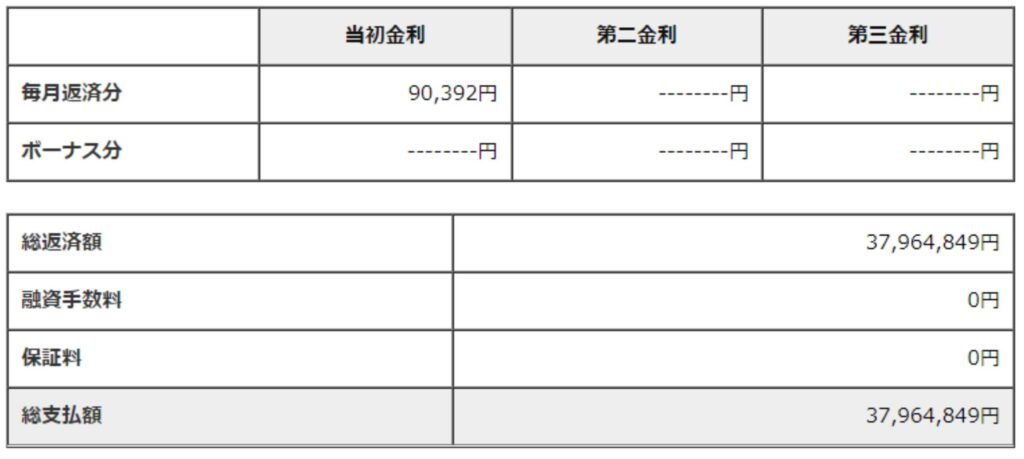

シミュレーションすると、下図の様になります。

毎月のローン返済額は、9万393円です。

また、

トータル返済額は、約3,797万円となります。

ローン2年後に「繰り上げ返済」

ローン開始から2年後に、

「100万円の繰り上げ返済」をした場合を比較してみましょう。

その効果を、返済期間短縮型と返済額軽減型で比べたのが、以下の表です。

利息軽減額は、

「返済額軽減型」が総額3,772万円となり、約25万円の減

「返済期間短縮型」が総額3,740万円となり、約57万円の減となります。

さて、

「繰り上げ返済」で損しないのは期間短縮か返済額軽減か?

についての結論です。

試算結果から、

「返済額軽減型」より「返済期間短縮型」の方が、32万円分の利息支払いが抑えられることがわかります。

つまり、

「返済期間短縮型」の方がお得ということです。

ローン10年後に「繰り上げ返済」

次に、

ローン開始から10年後に、

「200万円の繰り上げ返済」をした場合を比較してみましょう。

利息軽減額は、

「返済額軽減型」が総額3,760万円となり、約37万円の減

「返済期間短縮型」が総額3,718万円となり、約79万円の減となります。

試算結果から、

「返済額軽減型」より「返済期間短縮型」の方が、42万円分の利息支払いが抑えられることがわかります。

【繰り上げ返済】の損しないタイミング

「繰り上げ返済」のタイミングも重要なポイントとなります。

「繰り上げ返済は、早く返済した方が良い!」

とよく言われますが、本当にそうなのでしょうか?

では、先ほどの条件で繰り上げ返済を

20年後に「200万円の繰り上げ返済」をした場合のシミュレーションを出して、10年後にする場合と20年後にする場合とで、比較してみましょう。

ローン20年後に「繰り上げ返済」

それでは、

ローン開始から20年後に、

「200万円の繰り上げ返済」をした場合をシミュレーションしてみましょう。

利息軽減額は、

「返済額軽減型」が総額3,775万円となり、約22万円の減

「返済期間短縮型」が総額3,754万円となり、約43万円の減となります。

試算結果から、

「返済額軽減型」より「返済期間短縮型」の方が、21万円分の利息支払いが抑えられることがわかります。

【繰り上げ返済】10年後と20年後の比較

さて、

シミュレーション結果から、「繰り上げ返済」を10年後と20年後にした場合では、どれくらいの差がでるのかを比較してみましょう。

「200万円の繰り上げ返済」を

10年後にする場合と20年後にする場合とを比較すると、

利息軽減額ついては、

「返済額軽減型」は、

10年後約37万円の減、20年後約22万円の減ですから、遅くなると15万円が減額となってしまいます。

「返済期間短縮型」は、

10年後約79万円の減、20年後約43万円の減ですから、遅くなると36万円が減額となってしまいます。

そして、

「返済額軽減型」に比べて「返済期間短縮型」の方が利息支払いが抑えられますが、その差は、

10年後は42万円分で、20年後は21万円分ですから、遅くなると21万円分も損してしまうことがわかります。

このように、「ローン返済」は、

早いタイミングで繰り上げ返済を行った方が、後から繰り上げ返済を行うよりも支払う利息を抑えられるわけです。

ただし、検討する際には、

「住宅ローン控除」も併せてご検討することをおすすめします。

【繰り上げ返済】と「住宅ローン控除」

「住宅ローン控除」とは、

「年末時点での住宅ローンの残高の1%」が、入居時から10年間にわたって、給与などから納めた所得税や住民税から控除される制度のことです。

しかし、考えてみてください。

「繰り上げ返済」を行うとローン残高が減るため、控除額(還付金)も少なくなってしまいます。

そのため、

「繰り上げ返済は、住宅ローン控除が終わってから行った方がお得」

ということをよく聞くと思います。

一般的には、住宅ローンの借入額が多い場合や、金利が高い状況である場合であれば、繰り上げ返済をしたほうが有利とされています。

実際には、

ローン残高、繰り上げ返済の金額、契約者の年収、金利という条件によっても異なるため、必ずしも

「繰り上げ返済は、住宅ローン控除が終わってから行った方がお得」

とはいえませんので気をつけてください。

計画的に貯蓄を確保しつつ、ゆとりがある早い時期に「繰り上げ返済」を実行するのが、

損をしない返済方法であると言えます。

なお、「繰り上げ返済」を行う場合には、ネット銀行の様に手数料が無料の場合もあれば、

金融機関によっては1回あたり数万円の手数料がかかる場合があります。

一度に繰り上げ返済をできる額も、ネット銀行であれば10万円以上が基本ですが、

100万円以上が条件の場合もありますので、事前チェックが必要となります。

また、住宅ローンの「団信」について知りたい方は、こちらを参考にしてください。

⇒『住宅ローンの「団信」とは?その保証や保険料はどうなっているの?』

まとめ

今回は、

『【繰り上げ返済】住宅ローンで損しないのは期間短縮か返済額軽減か?』

と題しまして、ローンの返済に関しては、

「返済期間を短くしたい」

「毎月の返済額を減らしたい」

と誰でも思うことでしょう。

その対策には、【繰り上げ返済】があり、

「期間短縮型」と「返済額軽減型」の2種類がありました。

住宅ローンの繰り上げ返済で損しないのは期間短縮か返済額軽減か?

の結論は、シミュレーションの試算から、

「返済額軽減型」より「返済期間短縮型」の方が、利息支払いが抑えられることがわかりました。

そして、

「住宅のローン返済」は、総合的にみれば「繰り上げ返済」をすることで返済額が抑えられ、

利息分を無駄に支払う必要がなくなることを説明しました。

需要なことは、

努めて早いタイミングを見計らって計画的に返済すること!

そのため、

家計から繰り上げ返済に充てられる金額はどれだけなのか?

住宅ローン控除額にどれくらい影響が出るのか?

などを総合的に検討する必要があるということを説明しました。