「すでにiDeCoに加入したものの、

どの運用商品を選ぶべきか

わからない!」

「資料を取り寄せたけど、

運用商品を選ぶ段階で

迷いが出てそのまま!」

「ネットで調べても商品は多い

けど、 具体的にどれが良い

商品かは書かれていない!」

などのあなたの悩みを解消します。

実は、私も同じ悩みを持ち、ネットや本で調べてみました。

しかし、結局のところ

肝心の運用商品はどれが良いのかはわかりませんでした。

ヒントらしいことまでは、書かれているのですが・・・

そこで、

お世話になっているフィナンシャルプランナー1級の友人に相談してみると驚くことがわかりました。

この記事を読んで頂くことで、

・運用商品の考え方

・どのように運用商品を選べば良いか

がわかります。

せっかく老後資金を準備する「覚悟」を決めたのですから、自分に合った運用商品を選べるようになりましょう。

結局どの運用商品を選べば良いのか?肝心のおすすめ品が無い理由

肝心の運用商品をすすめない理由

フィナンシャルプランナー1級の友人は、

「肝心の運用商品を推奨できない理由がある!」

と言うことでした。

えっ!

思いましたが、簡潔にすると、

どの運用商品を選べば良いかについては、

確定拠出年金法上、

「運営管理機関による特定の運用商品の推奨は不可」とされているため、

運営管理機関は、

『具体的にどの商品を選ぶべきか』

という提案を行うことができないわけだよ。

と言うのです。

なるほど・・・

でも、

ここで挫折してしまうのはもったいないことですね。

それでは、

どのような考え方で商品を選べば良いのでしょうか?

運用商品の考え方

人はそれぞれに、考え方も違いますが、

例えば、

「iDeCoに積み立てた資産は

減らしたくない!」

「だけど運用資産のリターンは

大きい方が良い!」

というそんな好都合の商品は無いということですね。

いずれ運用商品を選ぶとしても、

そもそも運用商品には、どのようなモノがあるのかをみていきましょう。

一般的には、

リスクが高い運用商品ほどリターンも大きく、

リスクが低い運用商品ほど得られるリターンも低い傾向があることはご存じのことと思います。

iDeCoで運用する際も同じで、

自分がどれくらいの値動きの幅を許容できるか

を考える必要があります。

銀行や証券会社が運用している商品は、

大きく以下の2つに分類されます。

「元本確保型商品」

「元本変動型商品」

そこで、基本的には

「定期預金」⇒「債券」⇒「株式」の順に値動きの幅は大きくなると考えてください。

値動きの幅がある程度許容できるのであれば、「株」に投資する投資信託の割合が高い商品になります。

値動きを押さえた運用を希望する場合は、「債券」に投資する投資信託の割合が高い商品になりますね。

そして、

資産が目減りしないように運用したい場合は、「定期預金」のみで運用する商品になります。

つまり、

「元本確保型商品」は、定期預金や積立年金保険の割合を増やしていますし、

「元本変動型商品」は、投資信託の割合を増やしています。

ただし、

良く考えて欲しいのですが、

実は、

どの金融機関でiDeCoの口座開設をしても、

毎月一定の「口座管理手数料」というコストがかかります!

最安値でも171円ですね。

「口座管理手数料」は別記事を参考にしてください。

⇒『【iDeCo】始めるには、いつ、いくら、なぜかかるのか?』

ですから、

コスト以上のリターンがない場合は資産が目減りしてしまいます。

別に「元本確保型商品」はダメ!

というわけではありませんが、銀行に預けておくのとは意味が違うということです。

そして、iDeCoは、

運用益が非課税になるメリットを考えると、

少額でも良いので投資信託を入れた商品を選ぶというのも一つの選択肢かと考えます。

で、どのように運用商品を選べば良いか?

運用商品選びは、柔軟に

「何を重視するか!」

を決定すべきだと思います。

例えば、

「iDeCoに積み立てた資産は安全性を重視したい!」

という消極派。

「多少の損は仕方がないけど、やっぱり増やしたい!」

という中間派。

「老後に向けて積極的に運用したい!」

という積極派。

の3名がいれば、三者三葉の運用商品を選ぶことになりますね。

そこで、各銀行や証券会社では、

いろいろな方法で「商品選び」をサポートしてくれています。

例えば、

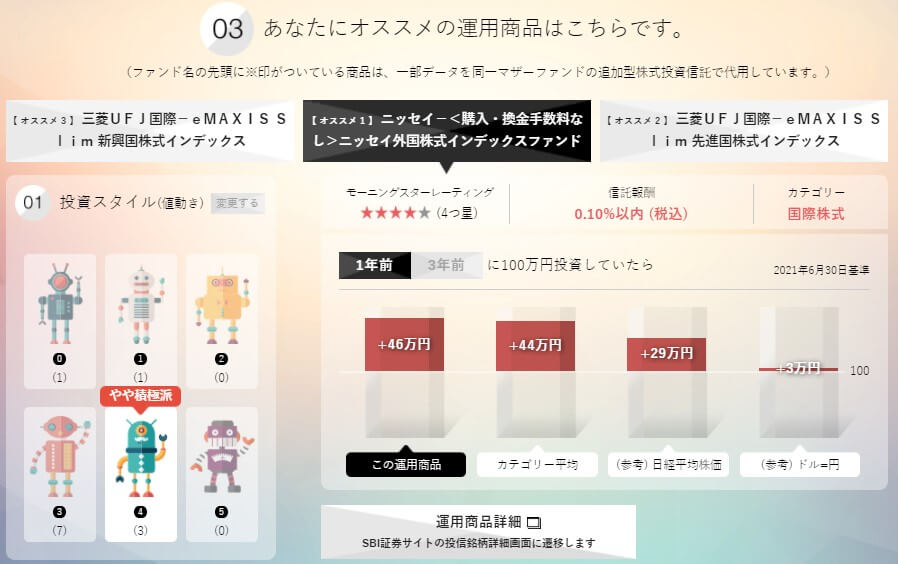

SBI証券は、

簡単なアンケートに回答してクリックすることで、数個の「商品」を選択してくれる

「SBI-iDeCoロボ」があります。

松井証券は、

「取扱商品一覧」→「資産クラス別に見る」にて「商品」をアドバイスしています。

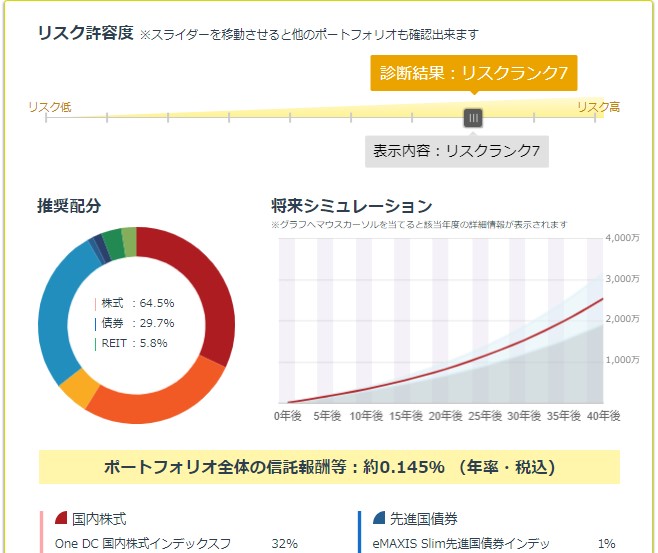

マネックス証券は、

「iDeCoポートフォリオ診断」を利用すれば、簡単なアンケートにクリックすることで

おすすめの「商品」をアドバイスしてくれます。

なお、

保有している商品を売却・解約して、別の運用商品の買付を行うことも可能ですから、

長期でいろいろな商品を試すこともできますね。

それから、

「商品選び」と「金融機関」は

密接にかかわっています。

「金融機関」の選び方で、

チェックするポイントは、

「商品のラインナップ」

の2つです。

つまり、

「管理手数料」が安くて、

「商品のラインナップ」が多い

「金融機関」を選択すべきだと言えます。

まとめ

今回は、

『【iDeCo】結局どの運用商品を選べば良いのか?肝心のおすすめ品が無い理由』

と題しまして、

「すでにiDeCoに加入したものの、

どの運用商品を選ぶべきかわからない!」

「資料を取り寄せたけど、

運用商品を選ぶ段階で迷いが出てそのままに!」

「ネットで調べても商品は多いけど、

具体的にどれが良い商品かは書かれていない!」

などの悩みに向けて、

②運用商品の考え方

③どのように運用商品を選べば良いか

の順番で説明しました。

①肝心の運用商品をすすめない理由では、

運営管理機関は、確定拠出年金法により、

『具体的にどの商品を選ぶべきか』

という提案を行うことができないという理由を説明しました。

②運用商品の考え方では、

iDeCoで運用する際は、

自分がどれくらいの値動きの幅を許容できるか

を考えて商品を選ぶ必要があり、その商品は、

「元本確保型商品」

「元本変動型商品」

大きく以下の2つに分類されるので、

自分でしっかりと考え方える必要があることを説明しました。

③どのように運用商品を選べば良いかでは、

老後の資産を増やすために積極的に運用するのか?

それとも

安全性を重視して消極的に運用するのか?

という

「運用は、何を重視するか!」

を決定すべきだと説明しました。

なお、

「iDeCo」を始める時期に不安がある方はこちらを参考にしてください。

⇒『【iDeCo】始める時期は早い方が良いのか?30・40・50歳で比較!』

「ふるさと納税」をしていて、

「iDeCo」との併用を検討している方はこちらを参考にしてください。

⇒『ふるさと納税とiDeCo!併用できるのか?税金はどうなるのか?』

最後まで読んで頂きありがとうございました